|

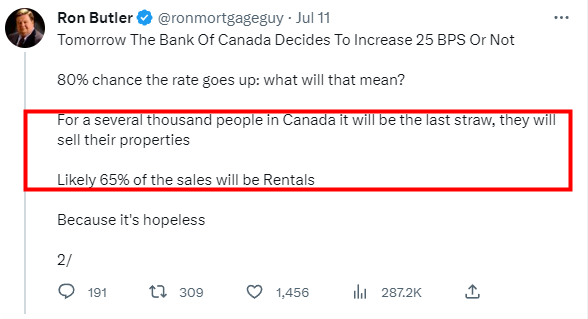

加拿大央行今天将隔夜利率目标上调至5%,并表示还在继续实施量化紧缩政策。有贷款专家表示,这次加息可能是压垮许多房屋业主的最后一根稻草。 央行周三再加息25个基点,使加拿大人面临22年来最高的贷款利率。央行的政策利率达到5%,最优惠利率达到7.2%。利率上一次达到这么高是在2001年3月。 Butlermortgate.ca的Ron Butler表示,对于成千上万的加拿大人来说,这次加息将是最后一根稻草,他们将卖掉自己的房产,预计65%的卖房者将来自出租房。  图源:twitter@ronmortgageguy 在推特上写道:“央行在短短15个月内,利率上升了300%。现在,多数银行的浮动房贷利率达6%以上,HELOC利率达7.7%。” 贷款偿还期将进一步增加,银行监管机构OSFI将施加更大的压力,让银行说服借款人增加支付。 Butler预期房屋销售将放缓,因为所有要获得新的银行抵押贷款的人,都必须符合7%或8%以上的标准。 那么这次加息会把房价打压下来吗? Butler认为不是马上,加息25厘不是很大的幅度,但可能是推动房价下行的一步。“我们将看到更多的投资者出售房产,高层公寓等一些房产的价格可能会小幅下跌。” 他表示,过去15个月,许多浮动利率借款人确实转向了固定利率,但许多人还没有,这次加息可能是转折点。 Butler还指出,由于央行行长Tiff Macklem暗示5%可能是央行的最终利率,人们开始猜测何时开始降息,坏消息是:平均而言,央行加息周期在顶点停留的时间超过9个月。  图源:Financial Post 央行在去年迅速将利率上调至4.5%后,在今年3月和4月暂停加息,6月又加息25个基点。 暂停加息的决定似乎为加拿大春季的房地产市场注入了新的活力,复苏的速度令经济学家感到意外。5月份全国房屋销量增加5.1%,几乎所有主要市场的平均价格都有所上涨。 在线房地产经纪公司Zoocasa在春季进行的一项调查显示,当时央行维持利率不变的决定影响到人们对房地产的兴趣。 然而,6月份的市场初步数据却有反转。皇家银行(RBC)助理首席经济学家Robert Hogue表示,在央行6月恢复加息后,多伦多、汉密尔顿、渥太华和温哥华的购房者纷纷撤离。 他表示,多伦多房屋销售在4月和5月飙升32%,但6月环比下降6.9%。 目前房价继续上涨,6月份MLS HPI综合基准价格较上月上涨2.5%。 Hogue说:“但市场更为平衡的情况表明,未来几个月房价上涨步伐将放缓。更高的利率将使购房者的住房负担能力变得极具挑战性。” 买家们离场等待 Zoocasa的调查显示,买家现在计划等待。 超过70%的受访者表示,央行再次加息将使他们不再对房地产有兴趣。 超过63%的人预计明年房价不会更便宜,目前他们准备等待。 Zoocasa的MacKenzie Scibetta表示,大多数人表示,他们计划等待7个月以上再买房,63%的人表示,他们将等待一年或更长时间。“这表明,现在购房者对进入市场有些犹豫。” 卖家也表现出同样的犹豫。超过73%的人表示,他们计划等待一年或更长时间再出售房屋。 抵押贷款专家也预计房地产市场将放缓。Ratehub联合首席执行官James Laird表示:“加息将给房价带来下行压力,房价自今年年初以来已经反弹,并导致夏季交易放缓。” 他说,加息不仅提高浮动利率抵押贷款,固定利率和债券市场也有连带反应。Laird建议,想要买房或续期抵押贷款的人可以预先获得批准,以目前的固定利率持有至多120天。 “如果你的抵押贷款在明年就要续期,那么现在去新的贷款机构拿一个利率。如果未来利率进一步上升,在你的利率到期之前,打破你现有的抵押贷款,转向新的贷款机构,以锁定更低的利率。” 自央行开始加息以来,浮动利率借款人受到了巨大打击。浮动利率每增加25个基点,每10万元抵押贷款,房主每月可能要多支付15元。 如果一名房主目前每月支付3145元,浮动利率为5.75%,他的50万元抵押贷款的利率将上调至6%,每月还款额为3220元,增加75元。 自加拿大银行于2022年3月开始加息以来,这个浮动利率借款人每月的抵押贷款支付总额将增加约1425元。 |

Copyright © 1999 - 2025 by Sinoquebec Media Inc. All Rights Reserved 未经许可不得摘抄 | GMT-5, 2025-3-1 23:08 , Processed in 0.162567 second(s), 24 queries .