|

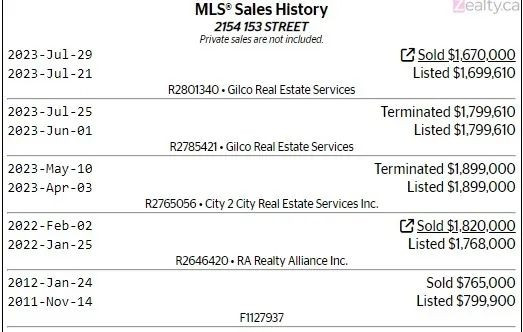

对于在房价高位、贷款利率低位时期的购房者来说,如今的日子恐怕不太好过,这让很多房奴开始后悔不迭。  一套位于南素里的独立屋,是买家在房价最高峰、加息前夕——2022 年 2 月买入的  当时的买入价格还是在加价抢 Offer 的情况入手的,相比开价的 176.8 万、最终成交价为 182 万 然而,伴随着加息,房主从今年春季开始挂牌出售,售价从 189.9 万不断下调,最终以 167 万出售,仅从房价来看,就已经有 15 万加元的账面损失,如果再计算交易税、代理经纪费用等,则亏损更多。  一套位于北素里 Fraser Heights 社区的独立屋是 2021 年底业主以 170 万的价格买入的,这套房屋 17 年房龄,包括超过 6500 尺土地和超过 4500 尺的居住面积 然而,房主自从 2022 年加息之后就已经开始挂售,挂牌价格也一降再降,从最高峰期的 209.9 万已经降至 189.9 万,越来越接近其买入的价格。  加拿大房地产和抵押贷款研究机构(The Real Estate and Mortgage Institute of Canada 简称 REMIC)最近对 1,000 名加拿大人进行的一项调查显示,超过三分之一的加拿大房主表示他们对抵押贷款感到后悔,其中,21.8% 的房主表示由于加拿大央行持续加息,他们无力偿还贷款。 统计显示,自 2022 年 3 月以来,加拿大央行的基准利率从原来的 0.25% 已攀升至 5%,推动抵押贷款利率不断上涨。这使得 30.2% 的房主表示,如果他们知道房价会上涨这么多,他们会购买更便宜的房产。 REMIC 首席执行官乔·怀特 (Joe White) 表示:买房是一个令人兴奋、激动人心、充满肾上腺素的过程。然而,购买后 60 到 90 天,购房者可能会从原来的兴奋变得后悔,而他们原本用来睡觉的地方,可能会变成他们的终身债务。 近一半(45.2%)的房主认为他们要到 60 岁才能还清抵押贷款。有些人认为可能要到 70 岁(8.2%)、75 岁(4.6%)甚至 80 岁才能还清抵押贷款或更多(8.2%)免抵押贷款。 怀特解释说,但人们仍在努力支付抵押贷款,即使他们需要削减其他开支。 他说,对于加拿大房主来说,不到万不得已他们不愿意卖房,因为他们的家人需要一个栖身之所。但其他一切都会受到影响,比如取消度假、信用卡账单带来的高利息、以及整体生活质量下降等。 对于后悔的房主来说,一些房主(12.3%)后悔被锁定在一个糟糕的利率上,尽管大多数(58.2%)表示他们不知道他们的确切每月抵押贷款付款,他们说“没有查过。” 此外,59% 的人甚至不了解加拿大央行当前的政策利率,68.4% 的人不确定如果达到当前利率 5%,他们的抵押贷款还款额会是多少。如此看来,大部分加拿大人的购房行为都没有进行过深入的财务调查。 怀特表示,超过一半(57%)的房主把一切都交给银行,让银行安排他们的抵押贷款,这也可能正是问题所在。 他说,对购房者来说,盲目相信银行可能是一个代价高昂的错误,房主往往盲目而感激地接受银行告诉他们的信息,花在比较抵押贷款利率上的时间少于比较信用卡的时间。 调查发现,10.5% 的加拿大人认为银行总是提供最好的抵押贷款利率,21.2% 的人认为银行给他们最好的利率是因为他们是忠实的客户。 不过怀特建议人们应当重新审视这个问题,毕竟银行要考虑的只是房奴的还贷情况,但不会考虑房奴长久的生活财务负担,以及生活质量。 因此,房奴们还需要自己多做一些功课。 |

Copyright © 1999 - 2025 by Sinoquebec Media Inc. All Rights Reserved 未经许可不得摘抄 | GMT-5, 2025-3-8 18:03 , Processed in 0.168910 second(s), 23 queries .