|

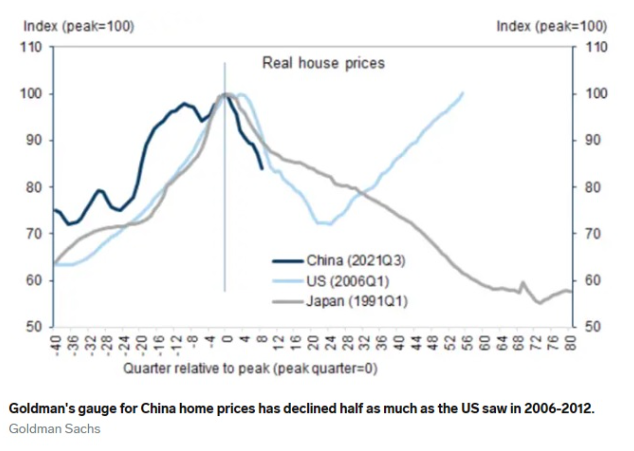

美《商业内幕》2月14日撰文指出,2008年美国房地产市场崩盘是经济史上最严重的崩盘之一,其教训在中国应对自己的房地产危机时依然具有现实意义。 中国今年面临着一条通向经济反弹的狭窄政策道路,国际货币基金组织(IMF)警告称,中国正处于历史性的房地产低迷之中,只有过去30年来最严重的崩盘或许才能与之匹敌。 高盛(Goldman Sachs)分析师在2月12日发布的一份报告中警告称,房地产市场一旦恶化,将需要很长时间才能触底——美国次贷危机就说明了这一点。 高盛分析师表示:“我们估计,从2021年第三季的峰值到2023年第三季,中国实际房价下降16%。假如说美国的经验有什么指导意义的话,那就是在当前的房地产低迷中,我们只进行了一半的价格向下调整。” 高盛表示,美国房价在2006年达到峰值,比公允价值高出约40%。然而,由人口、收入、职位空缺和其他指标决定的“昂贵”程度,仍然远远低于中国今天所面临的水平,换言之,中国今天所面临的情况更加糟糕。  看不到底 高盛表示,就目前情况来看,始于2021年年中的中国房地产市场低迷依然看不到尽头。 自2020年底达到峰值以来,中国的新屋开工和新屋销售分别下降64%和52%。高盛分析师预计,中国房市库存过剩将使这两项数据在未来几年都处于低迷状态。 作为背景,美国实际房价在2006年初见顶,在2012年触底。随后,美国房屋空置率在2008年达到峰值,直到10年后才回落至长期平均水平。 2016年,中国政府采取措施,收紧抵押贷款要求,并实施其它限制措施,这些措施在短期内是有效的。 然而,新冠大流行扭转了这些努力。房价加速上涨,碧桂园(Country Garden)和恒大(Evergrande)等主要开发商也遇到了麻烦。 如下图所示,高盛推导出的中国实际房价跌幅,仅为美国6年崩盘期间跌幅的一半。  高盛分析师表示:“非常宽松的抵押贷款标准和过多的抵押贷款债务——这是美国次贷危机的核心问题——不适用于中国。相反,植根于独特的土地供应机制的过高房价,是许多经济扭曲背后的原因。换句话说,美国的房地产问题变成金融问题,而中国的房地产问题从根本上说是一个需要解决的财政问题。” 溢出效应 高盛分析师认为,中国政府必须优先考虑控制其他经济领域的传染效应。 美国次贷危机通过被称为债务抵押债券(Collateralized Debt Obligation,简称CDO)的产品蔓延到更广泛的金融领域,放大广泛的抵押贷款违约的影响。由于房主无力偿还或再融资抵押贷款,房屋止赎率飙升,这进一步压低房价。 高盛表示,为了防止类似的螺旋式下降,中国政府必须实施有力的政策措施,支持地方政府和银行,并确保预售房屋的交付。 高盛分析师在报告中写道:“假如没有这些果断行动,负面溢出效应可能会加剧房地产低迷对经济的损害。” |

Copyright © 1999 - 2025 by Sinoquebec Media Inc. All Rights Reserved 未经许可不得摘抄 | GMT-5, 2025-12-25 21:56 , Processed in 0.145388 second(s), 23 queries .